Form 5471簡介

- 2025-10-19

- 美國稅務

- 謝宗翰

Form 5471簡介

美國政府對海外資產及所得課稅,在稅制上主要是透過Subpart F (CFC), PFIC及GILTI三個面向,然而雖然法律上給予聯邦政府對於海外資產課稅的依據,但能否真的課到稅,主要還是取決於納稅義務人是否誠實申報以及IRS是否能有效掌握課稅資料。在課稅資料的取得上,美國向來對於國際金融資訊交換機制(CRS)不感興趣,而是依賴本身更強力的FBAR及FATCA機制,然而對於像是受控制外國公司(Control Foreign Company, CFC)結構等資訊,由於涉及到政府資訊的交換,目前美國政府無法僅靠一己之力取得,很大程度上仍需由資產所有人進行揭露,而這些資訊就是透過Form-5471來進行搜集。

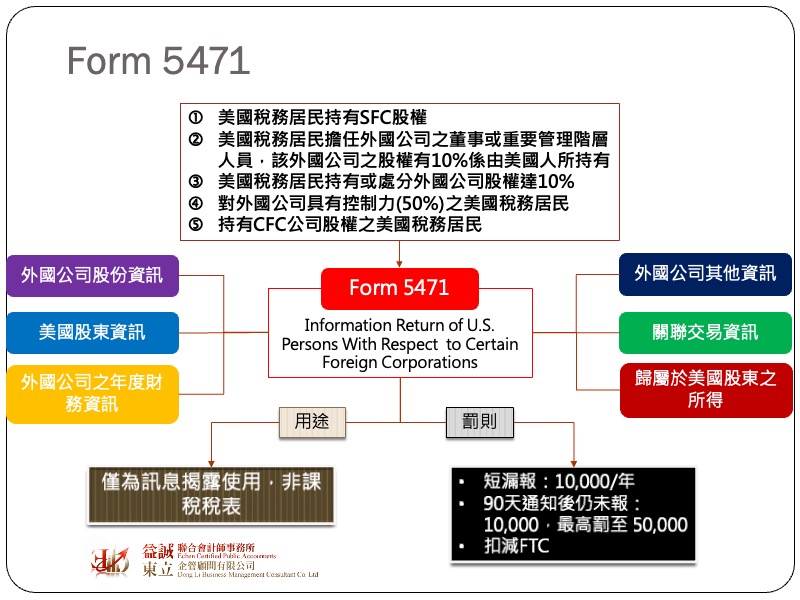

需要填報Form 5471的申報義務人主要為符合以下條件的美國稅務居民:

所謂SFC (Specific Foreign Company)係指任何一間外國公司只要被美國公司所持有,該外國公司即為SFC,換言之如果美國公司、合夥企業、境內信託或境內遺產有符合上述條件,則其股東或管理人皆需填報Form 5471;而CFC則係指一間外國公司同時符合以下兩個條件:

Form 5471有相當多的附表,所需要填報的資訊亦會因填報人的身份類別(category)而有所差異,整體來說這些資訊包括:

由於F-5471主要是讓美國政府能夠掌握及追蹤美國稅務居民在海外公司的股權變動及權益分配情形,從而對其所得課徵相關稅負,因此該表格所要求的公司財務資訊必須來依照US. GAAP架構來進行編製,也就是說若外國公司之財報是建構於國際會計準則(FIRS),在進行F-5471申報時,可能會需要對相關資訊進行重編。

與FBAR, FATCA相同,填報F-5471並不會額外產生稅負,表格中所可能涉及到的個別稅種本來就有相對應的稅表來計算稅額,也就是說F-5471其實只是資訊的詳細揭露,讓IRS有辦法去核算諸如subpart F income等稅負。讀者要特別注意,美國政府相當重視「誠實揭露」,特別是針對一些美國政府不容易掌握的資訊,稅法會額外加種納稅義務人在這類資訊的申報責任。如果納稅義務人有短報或漏報F-5471的情形,一經發現將處以USD 10,000的罰鍰,若在IRS通知應補報後90日仍未申報,將連續處以USD 10,000的罰鍰(上限USD 50,000),罰則其實相當重,所以讀者務必要注意,即使本身並沒有相關的海外應稅所得,如果符合F-5471之申報條件,仍需於每年4/15與年度所得稅一起按時申報。